Рынок глубокой переработки зерна: итоги первого полугодия 2023 года

Снижение производства нативных крахмалов в целом составило 6% — 191 589,8 т в первом полугодии 2023 года

- Админ 27.09.2023

Ассоциация предприятий глубокой переработки зерна прокомментировала работу отрасли за первое полугодие 2023 года, представив данные о производстве, экспорте и импорте продукции отрасли глубокой переработки зерна. Импорт и экспорт крахмалопродуктов демонстрирует снижение, что обусловлено перестроением индустрии. Сейчас происходит переориентация компаний на другие рынки — азиатский, Ближний Восток, некоторые страны Африки.

Общие данные по производству

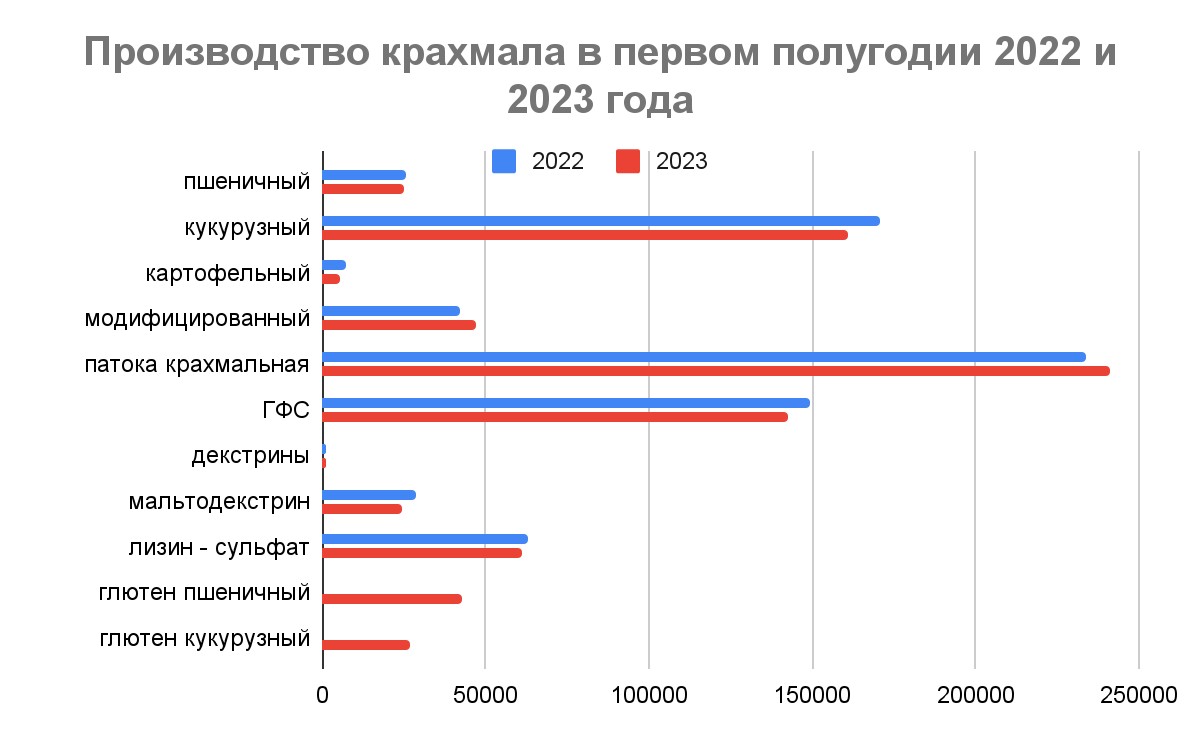

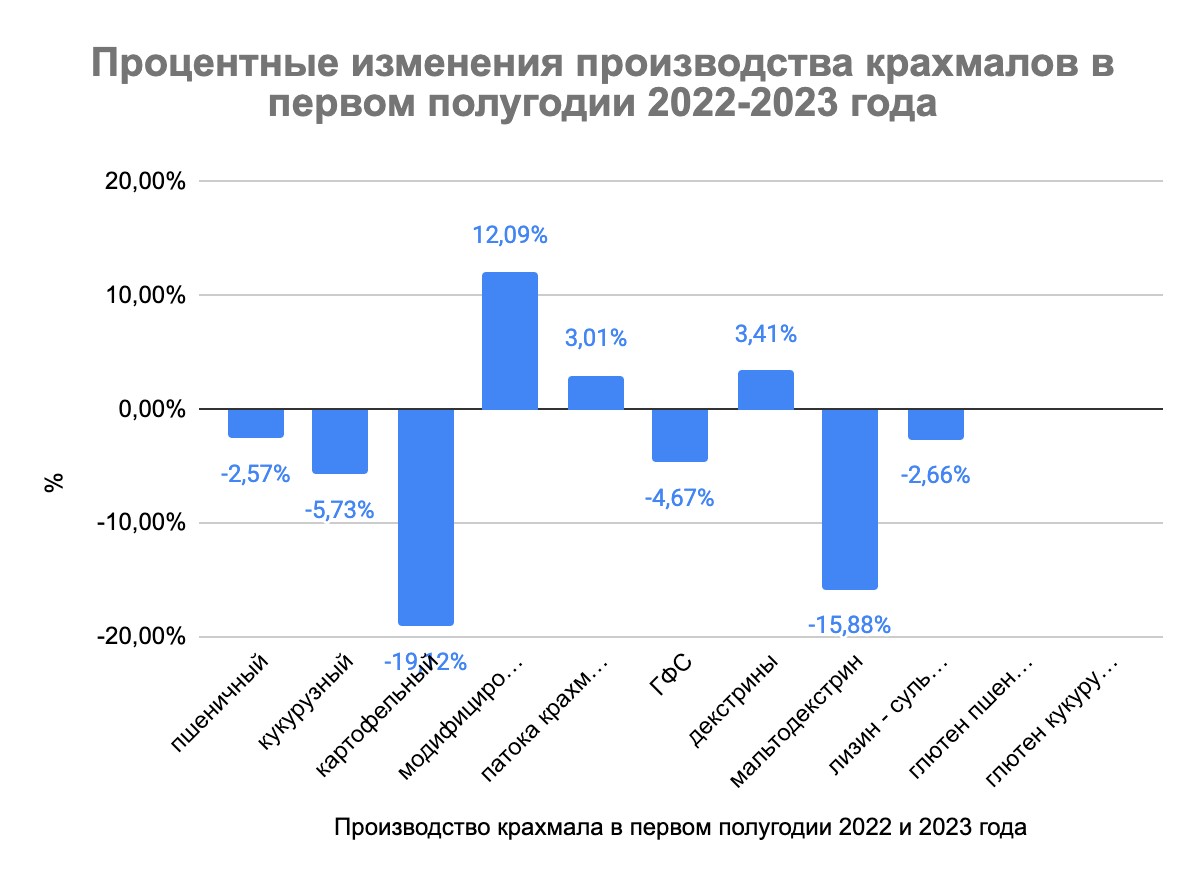

Первое полугодие 2023 года можно охарактеризовать небольшим снижением производства некоторых видов продукции отрасли. Снижение производства нативных крахмалов в целом составило 6% — 191 589,8 т в первом полугодии 2023 года в сравнении с 203 375,8 т соответствующего периода прошлого года. Произошло снижение производства пшеничного крахмала на 3%, что составило 24 821,7 т относительно 25 475,3 т в 2022 году. Произошло снижение производства кукурузного крахмала на 6% — 161 080,2 т в 2023 году против 170 868,1 т в 2022 году. Картофельный крахмал также продемонстрировал падение на 19% (в натуральном выражении 5 687,9 т). В 2022 году производство картофельного крахмала составило 7 032,4 т. Объем его производства в России остается наименьшим в сравнении с другими крахмалами.

Объемы производства по предприятиям

Тем не менее, объемы производства ряда предприятий увеличились в сравнении с отчетным периодом прошлого года. Например, кукурузного крахмала произвели на 6% больше АО «Чаплыгинский крахмальный завод» (произвели 15 098,0 т) и на 6% больше ОАО «Хоботовское предприятие «Крахмалопродукт» (произвели 16 832,0 т), ООО «Ньюбио» — на 10% больше (или 23 667,2 т), ООО «Крахмальный завод «Кабардинский» — на 28% больше (или 11 407,7 т).

ООО "Ньюбио"

Общее снижение экспорта и импорта

Что касается экспортно-импортных операций, то они значительно снизились. Импорт в сумме кукурузного, пшеничного и картофельного крахмалов снизился на 40%, а экспорт — на 23%. В целом, это можно объяснить вытеснением импортеров локальными игроками и удорожанием логистических затрат при экспорте товаров.

Рынок модифицированных крахмалов по-прежнему привлекателен

В сегменте модифицированных крахмалов отмечается рост производства на 12%, что в натуральном выражении составило 47 152,6 т. При этом, импорт модифицированных крахмалов увеличился на 16%, составив 34 967,9 т, а экспорт «упал» на 63%, составив всего лишь 809,1 т.

Рынок, по-прежнему, остается привлекательным для инвестиций. «Некоторые компании выстраивают производственные процессы не с «нуля», минуя переработку зерна на крахмал, а закупают нативный крахмал у коллег по цеху и его модифицируют. Так, например, делает вступившая в этом году в Ассоциацию пермская компания ООО «Химпром», а также, ООО «Альбион» в Рязанской области. Таким образом, можно предположить, что внутренний рынок модификаций больше процентов на 20, чем нам показывает официальная статистика. Но не стоит забывать, что рынок очень сегментирован», — комментирует Олег Радин, президент ассоциации.

Олег Радин

%20—%20копия.png)

ООО "Химпром"

В категории сахаристых крахмалопродуктов отмечается незначительный рост по крахмальным патокам (глюкозным сиропам) и глюкозно-фруктозным сиропам (ГФС), который составил всего лишь 3,0% и 1,0% соответственно. За отчетный период текущего года глюкозных сиропов произведено 240 863,7 т. Объем производства ГФС составил 142 438,8 т. Однако, в сегменте глюкозных сиропов производство нарастили ООО «Рустарк» на 35% (произвели 23 921,0 т) и ООО «Ньюбио» увеличили производство в шесть раз, произведя за 6 месяцев 2023 года 12 393,7 т, таким образом, заполнив доли компаний Центрального Федерального округа, которые снизили производство.

В сегменте ГФС значительный рост (11%) наблюдается только у компании ООО «Каргилл», которая произвела 62 107,0 т глюкозно-фруктозных сиропов различной степени сладости. Вероятно, это может быть связано с уходом глобальных игроков, производителей безалкогольных напитков, отдававших предпочтение свекловичному сахару. «Мы видим, что предпочтения меняются в пользу сиропов, как альтернативных ингредиентов сахару в жидком виде. Тем не менее, для большинства потребителей ГФС пока еще остается «неудобным» продуктом. Еще одним определяющим фактором является цена на сахар», — комментирует Олег Радин.

ООО "Каргилл"

Глюкозные сиропы — рост экспортного спроса

Импорт сиропов за отчетный период практически сведен к «нулю». Экспорт же глюкозных сиропов увеличился на 59%, составив 4 269,1 т. Среди основных стран-импортеров Туркменистан, Таджикистан, Узбекистан, Республика Молдова.

Мальтодекстрина выпущено на 15% меньше соответствующего периода прошлого года, что составило — 24 592 т. Интересно отметить, что в текущем полугодии ООО «Рустарк» нарастило объемы производства до 10 224 (на 46% больше), а ООО «Ньюбио» снизило долю производства до 14 366,6 т (на 35% меньше), переключившись на глюкозные сиропы. При этом половину объема выпуска «Рустарк» составил высокоочищенный мальтодекстрин под маркой MultyDex.

Текущий период можно охарактеризовать снижением как импорта, так и экспорта мальтодекстринов. Первый снизился на 9%, составив 1 809,3 т, второй — на 24%, составив 4 006,3 т. Среди основных стран-импортеров можно выделить Турцию, Узбекистан, Колумбию, Израиль и Польшу.

L-лизин сульфата произведено 61 097,0 т, что, фактически, сопоставимо с объемом производства периода прошлого года. При этом, импорт существенно сократился (на 76% меньше), составив 10 724,2 т. Предприятия России и Беларуси практически полностью обеспечили внутренние потребности в этой аминокислоте.

Растительные протеины — экспортный лидер

Производство растительных протеинов, таких как глютен пшеничный и глютен кукурузный в первом полугодии 2023 года составило 42 543,0 т и 26 855,0 т, соответственно.

Традиционно высоким (67% от общего объема производства в России) остается экспорт глютена пшеничного (клейковины) — 28 560,3 т в этом году, так как внутренний потребительский рынок недостаточно развит. Основная доля вывоза клейковины пришлась на такие страны, как Норвегия, США и Турция. Еще можно выделить Бразилию, Израиль и Республику Корею. Продукт экспортируется для производства кормов для рыб и продуктивных животных.

Сегмент глютена кукурузного выглядит иначе. За шесть первых месяцев 2023 года импортировано 6 033,3 т (на 22% больше) к объему внутреннего рынка. Среди основных стран-экспортеров — Китай, Нидерланды и Словакия. Сегмент остается частично импортозависимым по причине того, что кукурузный глютен — это побочный продукт при глубокой переработке зерна, который составляет не более 10% при выделении крахмала и его производных.

Перспективные продукты для локализации в России

Кроме того, ряд продуктов глубокой переработки зерна, по-прежнему, не производится в России. Однако, согласно таможенным данным, в них есть потребность для отечественного рынка. Поэтому, эти ингредиенты имеют потенциальный интерес для локализации производств. Например, такие, как:

— Фруктоза кристаллическая (химически чистая) — за первое полугодие 2023 ввезено около 3 500 т;

— Белковые концентраты (растительные протеины в корма), кроме глютена кукурузного и пшеничного, — ввезено около 3 800 т.;

— Белковые изоляты (растительные протеины для пищевой промышленности) — импортировано 6 350 т;

— Органические кислоты (уксусная, молочная, лимонная) в совокупности ввезено 43 400 т;

— Полилактид (биоразлагаемый упаковочный материал) — импортировано 165,4 т;

— Ферментные препараты (для использования в пищевой промышленности, в том числе для гидролиза крахмала, производства глюкозных сиропов) — около 6 300 т.

«Есть ряд продуктов, которые производят российские предприятия, но их мощностей не хватает для закрытия внутренних потребностей. Среди инвестиционно привлекательных ингредиентов стоит выделить: декстрозу (моногидрат глюкозы) и сорбит (сахарозаменитель) — производятся в РФ одним предприятием, однако, ввоз, например, сорбита составил 3 500 т», — комментирует Олег Радин, президент Ассоциации предприятий глубокой переработки зерна.

Об Ассоциации. Ассоциация предприятий глубокой переработки зерна основана в 1998 году и на данный момент объединяет 18 крупнейших предприятий отрасли, обеспечивающих более 75% объема отечественного производства нативного крахмала, мальтодекстрина и глюкозно-фруктозных сиропов, около 90% модифицированных крахмалов и 100% глюкозных сиропов и L-лизин сульфата. Ассоциация — профессиональная некоммерческая организация, основными целями деятельности которой является координация усилий ее членов в осуществлении совместных программ, развитие деловых связей и деятельности по защите интересов членов Ассоциации в органах законодательной и исполнительной власти Российской Федерации, содействие и поддержка инициатив и проектов, направленных на развитие отрасли глубокой переработки зерна, расширение возможности предприятий и организаций-членов Ассоциации в научно-технической, производственной и социальной сферах.

Источник: Аналитическое агентство FEEDLOT

Более подробная динамика представлена в еженедельном мониторинге цен FEEDLOT и ежемесячном обзоре рынка, которые можно скачать здесь: https://feedlot.ru/analitika

Комментарии ()