Состояние рынка кормов для аквакультуры и их ингредиентов

В этом году главной проблемой и фактором влияния на себестоимость у операторов аквакультурного бизнеса станет волатильность на рынках кормовых ингредиентов.

- Админ 10.05.2023

О том, какие процессы происходят в рынке рыбных кормов, насколько волатильны/стабильны цены и каковы причины этого, как изменилась доступность в части санкций и логистики параллельного импорта РЫБОВОДЫ.РФ попросили прокомментировать Любовь Савкину, основателя аналитической компании FEEDLOT.

Эксперты Rabobank в итоговом отчете по аквакультуре в 2022-м году предсказали, что

В 2023-м году главной проблемой и фактором влияния на себестоимость у операторов аквакультурного бизнеса (по всему миру, в том числе и в РФ) станет волатильность на рынках кормовых ингредиентов.

СПРАВКА: FEEDLOT - уникальный аналитический ресурс по рынку кормов и кормовых добавок. Компания еженедельно публикует и распространяет по подписке обзор Feedlot, включающий информацию о динамике, ценах и структуре импорта основных кормовых компонентов.

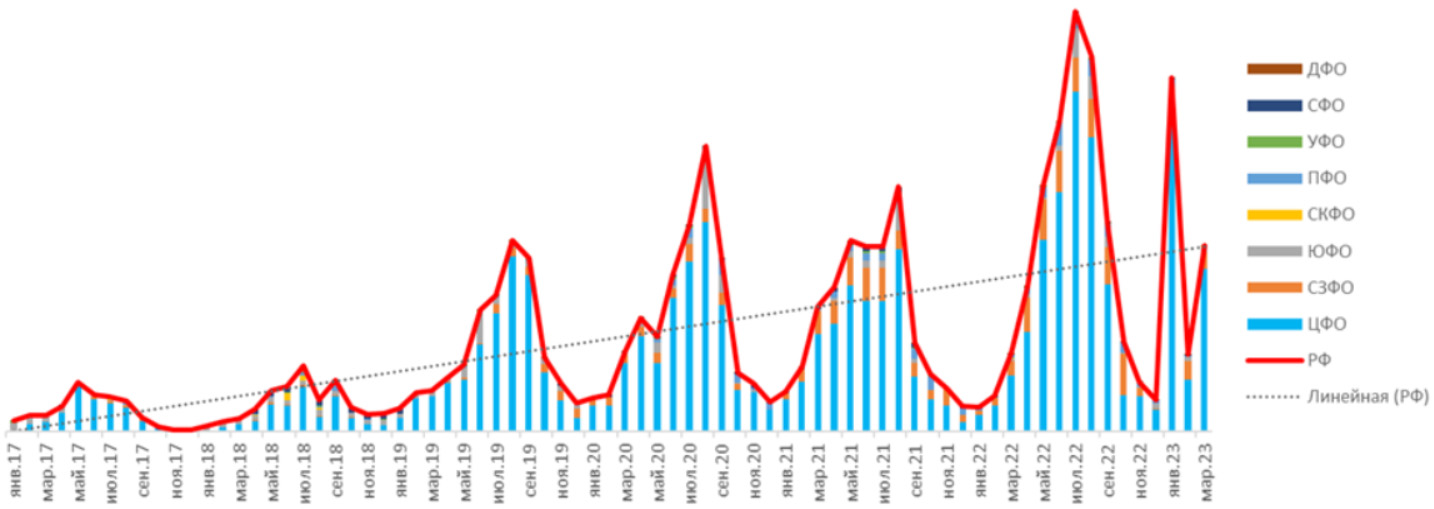

По итогам первого квартала 2023-го года очевиден продолжающийся тренд увеличения производства отечественных кормов для рыб. В марте 2023 года было произведено в 2 раза больше комбикормов, чем в марте 2022 года. При этом, основной прирост дают производители центрального региона, выпуск кормов для рыб у которых вырос в 3 раза. Если смотреть данные квартал к кварталу, то в годовом исчислении (1 кв 23 к 1 кв 22 г), Центральный округ показывает рекордное производств с приростом почти в 500%.

Исходя из представленной диаграммы видно, что производство комбикормов для рыб имеет четкую сезонную зависимость – рост объемов выпуска в летний период, что связано с особенностями выращивания и спроса на рыбу.

Поскольку рост производства рыбы в России "запланирован" на государственном уровне и правительство готово поддерживать этот сектор, потребность в кормах будет только расти.

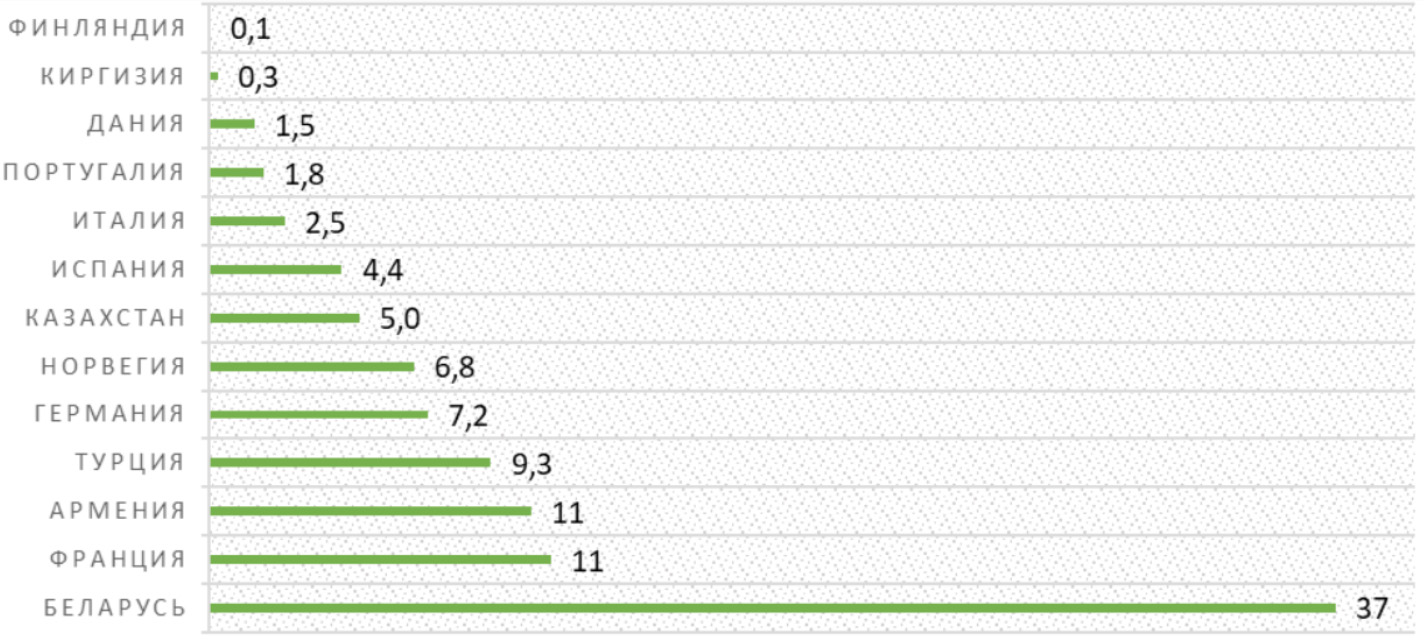

Импорт кормов для рыб из стран дальнего зарубежья за прошлый год упал на 30% до 45 тыс. тонн. Основной объем поставок принадлежит Франции – 25%, Турции – 21%, Германии – 16%, Норвегии – 15% и Испании – 10%, то есть в совокупности на ТОП-5 поставщиков пришлось 87% импорта. На ТОП-3 импортера приходится больше половины поставок и это французская компания SKRETTING FRANCE – 20%, турецкая NORMFEED – 17% и немецкая ALLTECH – 16%.

При этом,

Поставки кормов из стран ЕАЭС выросли за год в 2 раза и составили порядка 53 тыс. тонн. Значительный объем в РФ поступает из Республики Беларусь, где выпуском кормов для рыб занялась БНБК с годовой мощностью в 48 тыс. тонн.

Поэтому пока мы остаемся достаточно импортозависимыми в этом направлении. Для обеспечения стабильной работы рыбной отрасли нам необходимо снизить зависимость от импорта и развивать собственное производство.

Важно также отметить, что

Мы импортозависимы не только от кормов, производство которых в России растет, но и от кормовых ингредиентов для производства этих кормов.

В 2022 году рынок кормовых ингредиентов, мягко говоря, "штормило": санкции, остановка поставок, задержка транспорта на границе, отказ сотрудничать с российскими компаниями привел в росту цен в секторе кормов для рыб. Но уже к концу 2022 года участникам кормового рынка удалось преодолеть все трудности, сменить поставщиков – переориентироваться на азиатский рынок и "выровнять" ввоз необходимых рынку объемов.

В структуре поставок кормовых аминокислот в Россию в 2022 году доля Китая достигла 88%.

Прирост китайских поставок составил 48%. В общем за 2022 год прирост составил всего 16%, а объем импорта достиг 139,7 тыс. тонн кормовых аминокислот.

За первый квартал 2023 года общий импорт кормовых аминокислот составил 21,4 тыс. тонн, что на 49% ниже показателя аналогичного период 2022 года. 95% кормовых аминокислот в январе-марте поставлялось от китайских производителей. В марте были возобновлены поставки метионина из Бельгии. Также фиксировался импорт из Германии, Индонезии, Республики Кореи и Малайзии.

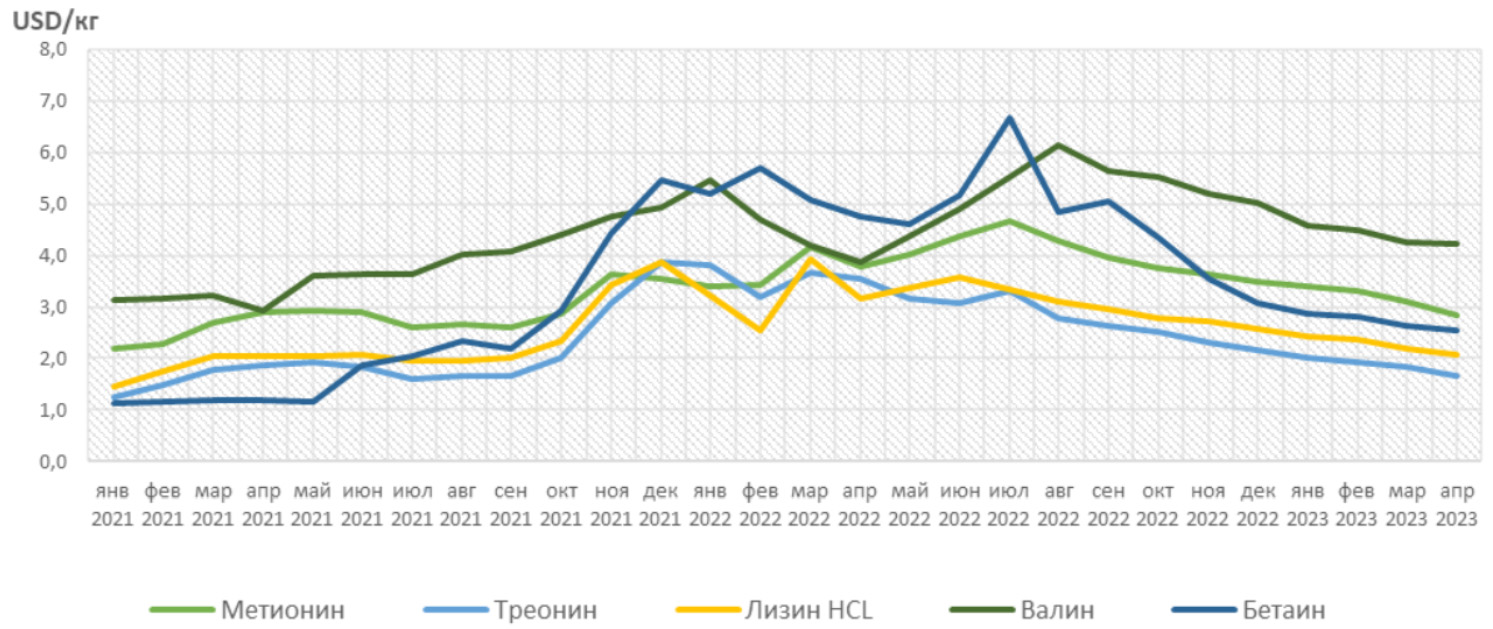

Аминокислоты в апреле снижались в цене относительно марта 2023 года. Все аминокислоты подешевели в среднем на 5% за месяц. Самое интенсивное снижение отмечалось на метионин (на 8%), треонин (на 9%) и на лизин сульфат (на 7%).

Участники рынка предполагают, что

Цены на кормовые добавки у зарубежных производителей останутся в низком ценовом диапазоне или даже подешевеют во втором квартале 2023 года, поскольку спрос остается слабым, а производители конкурируют за перемещение объемов.

На динамику цен на лизин, как ожидается, повлияет возобновление производства этой аминокислоты на заводе Daesang в южнокорейском Кунсане. Производство запустится в мае после четырехмесячного простоя.

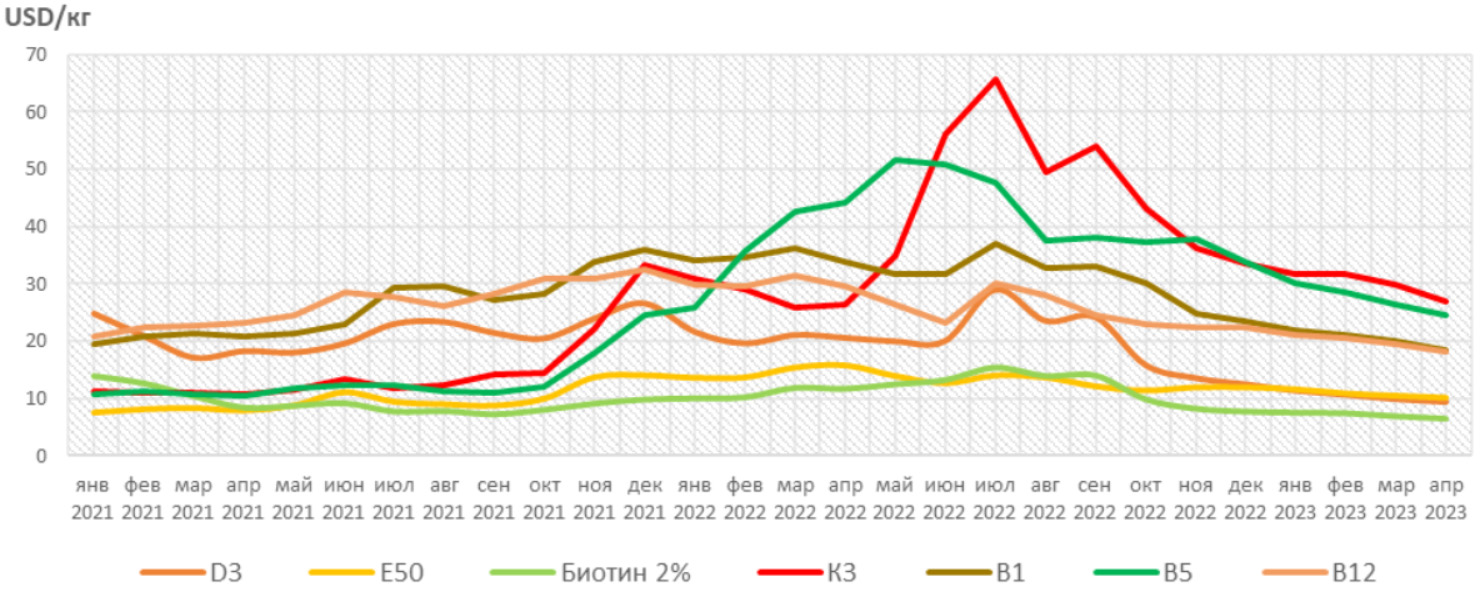

Объем импорта кормовых витаминов в 2022 году вырос на 16% и составил 35,7 тыс. тонн.

Доля европейских витаминов сократилась до 17% и основными поставщиками стали китайские производители (80%), которые за год увеличили поставки на 24% и смогли вполне заместить выпавшие объемы поставок кормовых витаминов европейского происхождения.

В 1 квартале 2023 года общий импорт кормовых витаминов составил 6,5 тыс. тонн, что всего на 0,4% выше показателя января-марта 2022 года. 81% кормовых витаминов поставлялось от китайских производителей, 7% приходится на немецких производителей и 5% на швейцарских. Поставки также отмечались из Индии и других европейских стран. В годовом выражении увеличились поставки из Китая (+15%), Германии (+25%) и Великобритании (+48%). За данный период отставали поставки таких витаминов как В4 50%, В4 75% жидкого и Витамина В12 0,1%.

В целом, в 2022 году в России рост цен отмечался на все виды кормовых добавок, кроме витамина А1000 (-10%) и Д3 (-6%). Самый интенсивный рост отмечался на бетаин (в 2 раза) и витамин К3 (почти в 3 раза). В 3 раза увеличились среднегодовая цена и на витамин В5. В 1м квартале 2023 года цены на кормовые витамины значительно снизились относительно 1го квартала прошлого года (-50-60%), а относительного 4го квартала 2022 года расценки на кормовые витамины показали снижение от 10% до 25%.

Как и в случае с кормовыми витаминами и аминокислотами, основной проблемой для сегмента кормовых ферментов является зависимость отрасли от импортных поставок. В нашей стране зарегистрировано около 250 торговых наименований кормовых ферментов, и только малая их часть (порядка 40) выпускается в России. Тем не менее, данное утверждение справедливо лишь отчасти - речь идет о выпуске российских продуктов из концентрированного импортного сырья, полученного за рубежом (как правило, в Китае). Общий объем ввезенных в нашу страну кормовых ферментов по итогам 2022-го года составил 5,1 тыс. тонн, что на 10% ниже показателя предыдущего года. В стоимостном выражении поставки снизились на 12% за тот же период до 39 млн. долл.

Источник: РЫБОВОДЫ.РФ

➔ Чтобы быть в курсе главных новостей отрасли – подпишитесь на наш ТГ-канал.

➔ Чтобы получать актуальные данные по рынку – подпишитесь на рассылку.

➔ Чтобы размещать рекламу на нашем сайте и в наших отчетах – воспользуйтесь спецпредложением.

Комментарии ()