Зерновой рынок становится все депрессивнее

- Админ 11.01.2023

Рекордный урожай зерна практически всегда выливался в снижение цен. В текущем сельхозгоду ситуацию осложняют пошлины, квота на экспорт пшеницы, санкции, значительный рост затрат, проблемы с логистикой и проведением платежей. Корректировки в планы производителей, как обычно, вносит и погода. С учетом всех факторов эксперты не ждут повышения значительной стоимости зерновых, а сдержанный экспорт не позволит снять с рынка все излишки. Как результат — к новому сезону Россия может подойти с очень высокими запасами зерна, которые составят не менее 20 млн т.

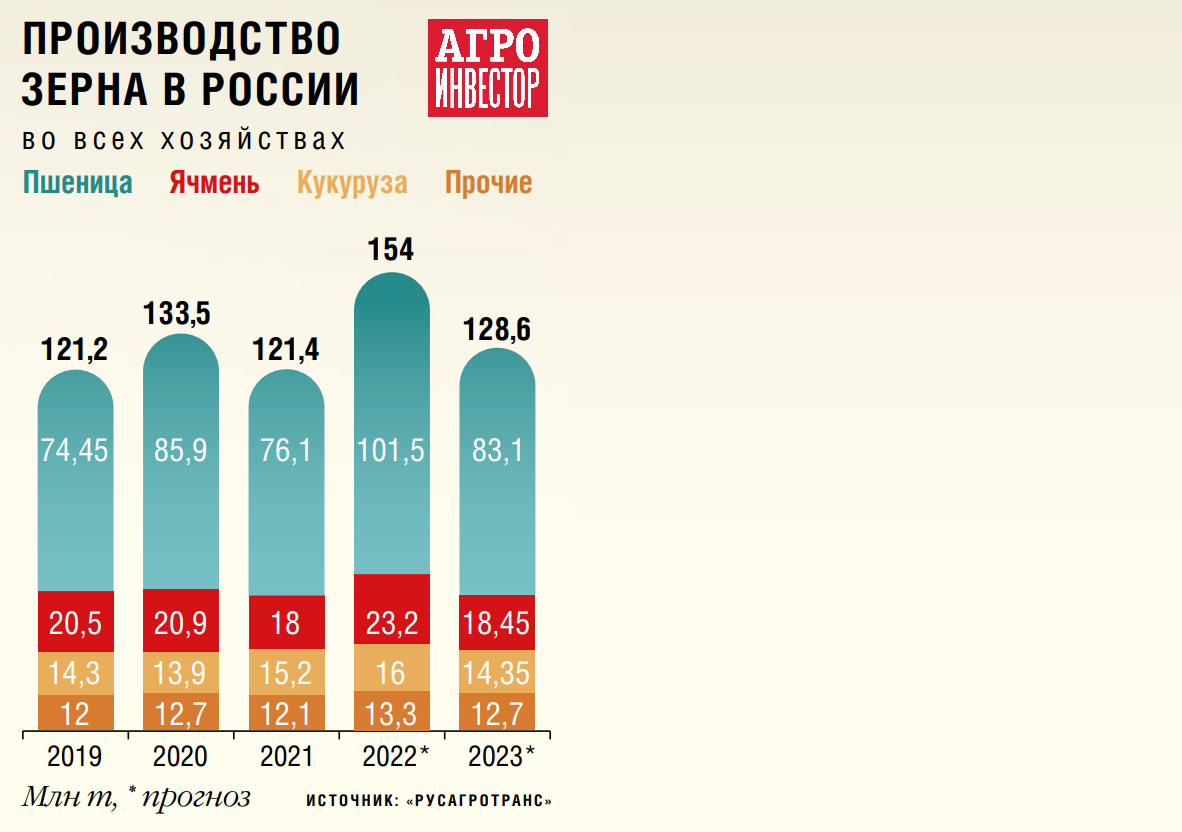

Урожай зерна в 2022 году стал самым высоким в истории. Произошло это главным образом благодаря рекордному валовому сбору пшеницы, акцентирует внимание руководитель направления «Растениеводство» ФГБУ «Центр Агроаналитики» Рудольф Булавин. По данным Минсельхоза, к 12 декабря в России намолочено почти 158,7 млн т зерновых и зернобобовых (+31,9 млн т к уровню 2021-го) в первоначально оприходованном весе, в том числе пшеницы — около 105,7 млн т (+26,6 млн т), ячменя — свыше 24,5 млн т (+5,6 млн т). Итоговый результат будет зависеть от уровня рефакции и окончательных результатов уборки кукурузы, намолот которой затянулся по причине неблагоприятных погодных условий, поясняет эксперт. Агроведомство оценивает урожай зерновых и зернобобовых в весе после доработки в 150 млн т, в том числе пшеницы — 100 млн т.

По прогнозу «Русагротранса», урожай зерна в завершившемся году составит около 154 млн т в весе после доработки, из них пшеницы — 101,5 млн т, ячменя — примерно 23,2 млн т. Сбор кукурузы может достигнуть рекордных 16,03 млн т, в начале декабря ее уборка возобновилась (в основном в центральной части страны и в Поволжье), а урожайность оставалась достаточно высокой, несмотря на поздний выход в поле, рассказывал тогда директор департамента стратегического маркетинга компании Игорь Павенский.

Институт конъюнктуры агарного рынка (ИКАР) объем производства зерна в 2022 году оценивает в 153 млн т в чистом весе, из которых 101,5 млн т придется на пшеницу. Общий результат будет примерно на четверть превышать показатель 2021-го и на 14% объем зернового урожая собранного в предыдущем рекордном 2017 году, подсчитал сооснователь и коммерческий директор исследовательской компании NTech Дмитрий Трифонов.

Уборка шла не без проблем

Опрошенные «Агроинвестором» сельхозпроизводители тоже сообщают о высоких и рекордных показателях производства. «По всем зерновым культурам мы получили урожайность выше плановой», — доволен гендиректор «Прогресс Агро» (Краснодарский край) Леонид Рагозин. Так, компания намолотила 246 тыс. т пшеницы, собирая с гектара по 69,5 ц, из этого объема 85% — зерно третьего и четвертого класса. Ячменя получили около 19 тыс. т с урожайностью 73,9 ц/га, кукурузы на зерно — 49,3 тыс. т при среднем сборе с гектара в 79,8 ц.

Хороший урожай собран в концерне «Покровский» (Краснодарский край). По всем основным агрокультурам он выше показателей предыдущих лет, утверждает главный агроном группы Лидия Кухаренко. Намолот зерна составил 800 тыс. т, из которых более 700 тыс. т пришлось на продовольственную пшеницу. «При этом мы не меняли севооборот, валовый сбор увеличивается благодаря внедрению современных технологий и ведущих научных разработок на наших полях, — говорит специалист. — Так, при тех же посевных площадях средняя урожайность ячменя по сравнению с 2021 годом выросла на 20%, до 82,2 ц/га, пшеницы — на 10%, до 70,2 ц/га, кукурузы — на 20%, до 64,8 ц/га».

Более 50% пашни концерна — зерновой клин, эта пропорция не меняется, так как главное в растениеводстве — это стабильность, считает Кухаренко. Урожайность агрокультур зависит от грамотно сформированного севооборота, системы минерального и органического питания, качественных современных СЗР и сроков выполнения полевых работ. «Если почва хорошо подготовлена, внесены необходимые дозы минеральных удобрений, если культура земледелия на высоком уровне, то можно зарабатывать при любой погоде и любой конъюнктуре рынка», — уверена она.

Уборка зерновых, впрочем, шла не совсем гладко, признается Кухаренко. Были проблемы со сбором кукурузы на зерно в предгорных районах Краснодарского края, где из-за высокой влажности пришлось сдвинуть сроки начала уборочных работ на два месяца — с сентября на ноябрь. Завершилась уборка урожая уже в декабре.

С такими же сложностями столкнулась и ГК «АгроТерра». По словам финансового директора группы Ирины Бычковой, если в 2021 году уборка поздних зерновых завершилась уже к началу ноября, то сейчас в середине декабря хозяйства холдинга все еще убирали последние гектары с кукурузой и подсолнечником. «И мы не одни такие в Центральном Черноземье, в некоторых регионах ситуация с погодой во время сбора урожая была настолько сложной, что вводился режим чрезвычайной ситуации», — знает она. Общие же объемы производства зерна в холдинге выросли по сравнению с предыдущим годом почти на 15%.

Рост затрат и сложности с логистикой

Да и в целом первая половина зернового сезона 2022/23 не была для производителей простой, как и весь завершившийся год. «Серьезные звоночки о том, что 2022 год будет очень сложным, раздались летом 2021-го, — делится Рагозин. — Именно тогда аграрный бизнес буквально почувствовал на себе резкий скачок цен по всем основным расходным статьям». Затраты на удобрения, средства защиты растений, логистику и многое другое возросли в два раза. Тогда, проанализировав ситуацию, «Прогресс Агро» начал искать возможности снижения себестоимости в оптимизации, проектной работе, опираясь на внедренную несколько лет назад систему бережливых технологий. «Мы стали еще больше вкладывать средств в науку, селекцию, генетику и “цифру”, хорошо понимая, что здесь можно и нужно совершать большие прорывы, — говорит руководитель. — Также мы ускорили переход на переработку продукции растениеводства: начали строительство мукомольного производства мощностью переработки 300 т зерна в сутки».

В первой половине сезона на агробизнес оказывали влияние два разнонаправленных фактора, отмечает руководитель сельскохозяйственного подразделения концерна «Покровский» Максим Мишарев. С одной стороны, выросли затраты практически на все материально-технические ресурсы, которые используются в сельхозпроизводстве. Стоимость некоторых позиций увеличилась значительно, например семян кукурузы — на 40%. А запчасти и комплектующие не только стали в полтора-два раза дороже, но и сроки поставки выросли до двух-четырех месяцев, причем с рассрочки платежа все поставщики перешли на предоплату. С другой стороны, на фоне экспортных ограничений и рекордного урожая зерновых в России снизились цены, по которым аграрии могут продать свою продукцию. Причем эти два процесса не были пропорциональными: при росте себестоимости производства минимум на 20% стоимость реализации зерна упала от 30 до 50%, утверждает топ-менеджер.

Сложно найти такой фактор, который не стал бы вызовом для сельхозпроизводства в ушедшем году, считает Бычкова. «Как и многие другие игроки, мы получили очень хорошую урожайность, но невероятно сложные погодные условия во время уборки привели к снижению качества продукции, — признает она. — Помимо этого, цены на все составляющие производства и запчасти существенно выросли, а стоимость продукции на внутреннем рынке относительно 2021 года значительно снизилась, и перспектив роста пока не видно».

Были и определенные сложности с импортозамещением производственных ресурсов, продолжает топ-менеджер. «Хорошо, что каждый год наш Центр развития технологий проводит огромное количество экспериментов, направленных на формирование технологического меню, где у каждой популярной позиции по СЗР и удобрениям подобрано несколько аналогов, — рассказывает она. — Такую работу мы ведем уже шесть лет, поэтому сейчас смогли оперативно сделать ряд изменений в технологии в связи с недоступностью некоторых позиций». А вот ситуация с семенами гораздо серьезнее. Долгое время отечественной генетике не уделялось достаточного внимания, и так быстро это направление не перезапустить. Поэтому «АгроТерра» все еще вынуждена закупать импортные семена и гибриды. Но одновременно работает над тем, чтобы в следующие пару сезонов увеличить объем производства собственных гибридных и сортовых семян кукурузы, подсолнечника, сои, доля импорта которых до сих пор была достаточно высокой.

Поставки за рубеж набирают обороты

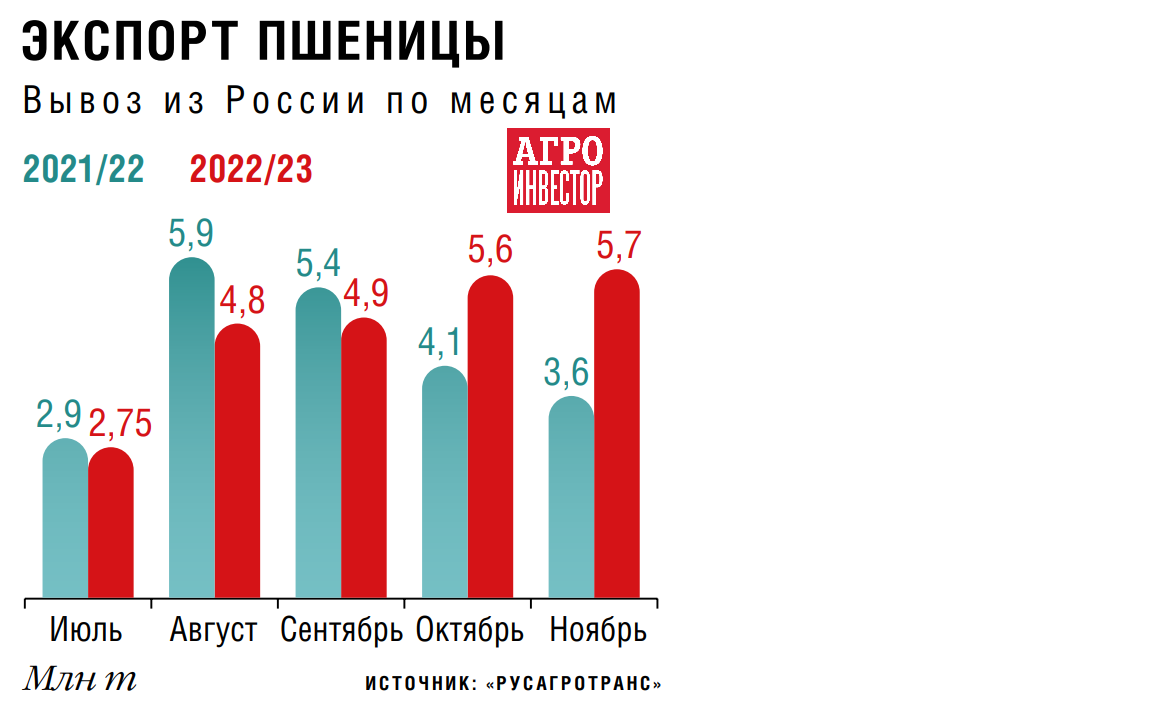

Экспорт зерна под воздействием санкций и неопределенности, с которыми сталкивались зарубежные участники рынка — фрахтовики, страховые компании, банкиры, — первые три месяца шел по отстающему графику, напоминает вице-президент Российского зернового союза (РЗС) Александр Корбут. «Но наши экспортеры молодцы, они сумели адаптироваться под новые условия работы и поставки активизировались, — говорит он. — Правда, случилось это уже к концу осени, когда вывоз как из глубоководных портов, так и по малой воде затруднен из-за неблагоприятных погодных условий».

С июля по сентябрь поставки на внешние рынки отставали от средних темпов за аналогичные периоды прошлых лет, подтверждает Павенский. Это было связано с логистическими сложностями. Но в октябре удалось выйти на темпы, которые превышали прошлогодние: за этот месяц экспорт всего зерна составил 5,56 млн т (в прошлом сезоне — 4,14 млн т), в ноябре — 5,74 млн т (3,62 млн т). «В ноябре мы вывезли 4,8 млн т пшеницы — такого не было никогда, в этом месяце падение обычно куда более серьезное. Предыдущий рекорд — 4,5 млн т», — сравнивает эксперт.

В декабре Россия может экспортировать 4-4,2 млн т пшеницы, прогнозировал в начале декабря аналитический центр «СовЭкон», данные которого приводил «Коммерсантъ». Последний раз такие высокие показатели в декабре были в 2017 году, подчеркивают аналитики компании. Их прогноз основан на активных продажах в последнее время, в частности на тендерах Алжира, Пакистана и сделках с египетским GASC. За первую половину текущего сезона объем пшеницы, отправленной за рубеж, «СовЭкон» оценивает в 22,8 млн т. Прогноз по итогам всего сельхозгода — 43,9 млн т.

За шесть месяцев сезона экспорт зерна превысит объем аналогичного периода 2021/22 сельхозгода, но при этом нужно помнить, что урожай у нас на четверть больше, акцентирует внимание Корбут. Поэтому наращивание объемов отгрузок зерна даже на 1,5-2 млн т — это фактически отставание, если смотреть на имеющийся потенциал. По прогнозу РЗС, за июль — декабрь текущего сезона вывоз составит 24-24,5 млн т без муки и зернобобовых, за 12 месяцев — около 50-53 млн т при необходимых минимум 60 млн т. «В текущей ситуации нас ждут огромные переходящие запасы (20-30 млн т всего зерна), которые будут депрессивно влиять на рынок, и эта депрессия это уже не оценка, а реальность», — скептичен эксперт.

Булавин тоже уверен, что экспорт злаков за первые шесть месяцев 2022/23 сельхозгода, вырастет по сравнению с предыдущим показателем. «Экспортеры сталкиваются с проблемами фрахтования судов, страхования грузов и проведения платежей, — вторит он Корбуту. — В этих условиях резко выросло число сделок и объем продаж российского зерна странам-импортерам по прямой договоренности, без проведения тендера». Объем поставок зерновых на внешние рынки за весь сезон эксперт оценивает более чем в 50 млн т, в том числе пшеницы — 46-47 млн т.

Экспортную деятельность осложняют вызванные санкциями проблемы фрахта судов и страхования грузов, трудности проведения платежей, логистика (вход российским судам разрешен не во все порты), перечисляет Трифонов. Продолжают оказывать свое влияние и экспортные пошлины. В совокупности все это снижает выгоду внешнеэкономической торговли, делает вывод эксперт. Негативно повлиять на объем экспорта также может и низкая платежеспособность традиционных российских трансагентов — стран третьего мира, дополняет он.

В этом сезоне Россия может экспортировать рекордные 43,5 млн т пшеницы, став лидером на мировом рынке, отмечает Павенский. Вывоз всего зерна, по оценкам «Русагротранса», составит 55 млн т (без муки и зернобобовых), что тоже станет рекордом.

Для того чтобы к июлю 2023 года растениеводы чувствовали себя комфортно, необходимо вывезти 65 млн т зерна, включая 51 млн т пшеницы, полагает гендиректор ИКАР Дмитрий Рылько. Однако такой уровень экспорта очень маловероятен. «По нашим очень оптимистичным оценкам, к концу текущего сезона из страны будет отгружено порядка 44 млн т пшеницы и 53,5 млн т всего зерна, и мы останемся с грандиозными запасами, которые составят 17,7 млн т по пшенице и 25,5 млн т по всему зерну. Такого в России еще не было», — подчеркивает он.

Зерновые подешевели

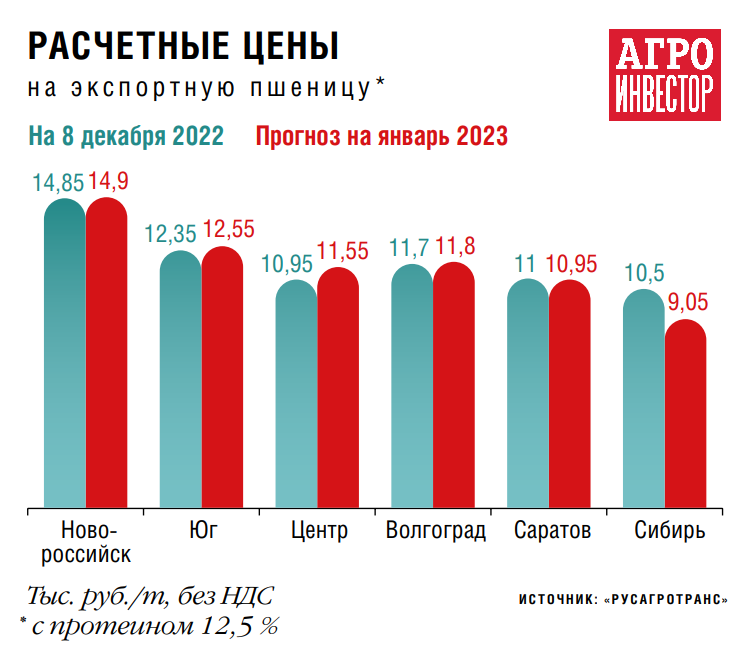

На фоне рекордного урожая внутренние цены на зерно с начала сезона заметно упали. Больше всего подешевела рожь, фуражная пшеница и ячмень, рассказывает Булавин. Также заметно уменьшилась стоимость пшеницы третьего и четвертого класса и кукурузы. К концу октября темпы снижения замедлились и фиксировалась стабилизация с небольшим ростом. Поддержку внутренним ценам оказало повышение темпов экспорта и заметное увеличение закупок в государственный интервенционный фонд, объем которых к концу 2022 года может достигнуть запланированных 3 млн т. «Экспортные цены на российское зерно также опустились в первую очередь по причине рекордного сбора, — продолжает эксперт. — Дополнительным фактором их снижения стало усложнение проведения экспортных операций».

С учетом существенно подорожавшей логистики внутри страны, а также возросших затрат на продукцию растениеводства экспортные цены находятся на невыгодных уровнях для отечественных растениеводов, отмечает Дмитрий Рылько. Зато они комфортны для российских животноводов, так как зерно стоит фактически на уровне 2017 года. Именно со стороны последних ожидается существенное увеличение спроса в этом сезоне. На экспортном же рынке российская пшеница в начале декабря стоила порядка $315/т, информирует эксперт.

Экспортные направления

Основные направления вывоза российского зерна сохранились — Турция, Египет, Азербайджан, страны Северной Африки, Ближнего Востока, Персидского залива, перечисляет Рудольф Булавин из «Центра Агроаналитики». При этом в первой половине сезона 2022/23 в 7,5 раза вырос экспорт пшеницы в Алжир, в два раза — в Саудовскую Аравию, в 2,4 раза увеличился объем отгрузок ячменя в Израиль, на 86% — в Ливию.

По информации «Русагротранса», внутри страны цена главной зерновой культуры к декабрю немного упала на Юге и оставалась стабильной в других регионах. Так, на Юге цены EXW на пшеницу с протеином 12,5% опустились на 100 руб./т — до 12-12,4 тыс. руб./т. Стоимость позиции того же класса в глубоководных портах выросла на 100 руб., до 14,5-14,8 тыс. руб./т. Закупочные цены на малой воде снизились на 200 руб., до 12,5 тыс. руб./т (все цены — без НДС). Причиной этого аналитики «Русагротранса» назвали сокращение закупочной активности в условиях неблагоприятной погоды для погрузки судов.

Резкий скачок предложения зерна на внутреннем рынке неизбежно привел к снижению цен на него, а поскольку посевная 2022 года обошлась аграриям ощутимо дороже (это и семенной материал, и топливо, и комплектующие для сельхозтехники), то многие из них столкнулись с проблемой возврата вложенных затрат, уже не говоря о получении прибыли, обращает внимание Трифонов. «Экспорт зерна мог бы стать решением проблемы, однако и мировые цены характеризуются отрицательной динамикой», — отмечает он.

Логистика поставок зерна из России съедает всю выгоду для покупателей

Коммерческий директор ГК «Концерн “Покровский”» Екатерина Кравченко

Основное влияние на работу российских экспортеров зерна по-прежнему оказывают скрытые санкции, дорогой фрахт и недоступные страховки при подаче судна. А также политика некоторых иностранных банков, которые без объяснения причин и на длительный срок задерживают платежи в адрес российских поставщиков. Но в целом ничего нового в этих логистических и валютных ограничениях нет, мы развернули лодки в других направлениях и научились работать и в таких условиях. Дальнейшие темпы роста российского агроэкспорта будут зависеть от мирового спроса и уровня цен на зерно. Сейчас отечественная пшеница стоит дешевле, чем у других поставщиков, но логистика съедает всю выгоду для покупателя. Если какие-то из скрытых санкций будут сняты, то наша продукция станет более конкурентоспособной, и во второй половине сезона мы увидим более активные темпы роста.

Наша компания имеет диверсифицированный экспортный портфель, мы осуществляем поставки агропродукции более чем в два десятка стран мира, среди которых Турция, Египет, Ливан, Марокко, Нигерия и другие государства Ближнего Востока, Азии и Африканского континента. На данный момент отгрузки продолжаются, мы выполняем свои контрактные обязательства перед иностранными партнерами, ведем активные переговоры с покупателями в новых для нас регионах — Малайзии, Вьетнаме, Китае, Саудовской Аравии, Катаре, ОАЭ. Учитывая, что в составе группы есть пять элеваторов с грузооборотом 1,6 млн т зерна в год, мы можем предлагать на мировом рынке не только зерно, но и продукцию его переработки — муку, комбикорма, жмыхи и шроты. И сейчас не только активно меняем направления поставок в своем экспортном портфеле, но и расширяем ассортиментную линейку.

Какие-то резкие изменения стоимости зерна во второй половине сезона пока невозможны, уверен Александр Корбут. «Основной рынок у нас экспортный, а он “прибит” пошлиной, которая и будет удерживать цены на достаточно низком уровне, — поясняет эксперт. — Некоторое увеличение стоимости зерна может дать лишь изменение курса валют, но такой рост цен будет носить скорее виртуальный характер, чем реальный, который мог бы позволить аграриям сработать должным образом и создать стимулы для развития».

В сентябре внутренние цены на пшеницу «Прогресс Агро» были на уровне 13,8-14 тыс. руб./т, к началу декабря они подросли до 14,6 тыс. руб./т (базис СРТ), делится Рагозин. В условиях рекордного сбора по стране, да и с учетом того, что сама компания также получила внушительный урожай, большим подспорьем для аграриев было бы увеличение квоты на экспорт главной зерновой культуры относительно прошлого сезона, считает руководитель.

В декабре глава Минсельхоза Дмитрий Патрушев говорил, что квота на экспорт зерна из России в наступившем году может быть увеличена, если это будет необходимо. «Я не думаю, что в этом сезоне будут какие-то вопросы. При этом, если по каким-то причинам у нас начнется крайне активный вывоз, мы можем себе позволить с учетом объемов урожая увеличить эту квоту, которая и так огромная», — говорил министр. Пока же объем квоты, которая будет действовать с 15 февраля по 30 июня 2023 года, составляет 25,5 млн т.

Если в сезоне 2021/22 пшеница была высокомаржинальной культурой, цена на нее доходила до 20 тыс. руб./т при себестоимости 8-10 тыс. руб./т, то в 2022/23-м ситуация поменялась радикально, отмечает Мишарев. «Зерновые пока приносят производителям минимальный доход: при продаже по 12-13 тыс. руб./т и себестоимости в 10-11 тыс. руб./т вся прибыль уходит на закладку следующего урожая, — констатирует он. — Поэтому с учетом инфляции и роста цен на удобрения, СЗР, запчасти и прочее говорить о рентабельности зернового производства я бы не стал». У некоторых компаний, особенно тех, кто выращивает на своих полях монокультуры, например только пшеницу или ячмень, она отрицательная, знает руководитель. В самом концерне севооборот рассчитан на несколько лет вперед. Помимо зерновых, холдинг выращивает сахарную свеклу для своих заводов, а также подсолнечник, рапс, сою, горох и другие нишевые культуры. «Они более маржинальны и позволяют нам компенсировать потери по зерну, — говорит Мишарев. — Но в целом по отрасли обстановка сложная».

По озимым недосев

Сложившаяся рыночная ситуация не стимулирует аграриев инвестировать в расширение площадей в 2023 году, считает Трифонов. Кроме того, без государственной поддержки финансирование предстоящей посевной в принципе представляется затруднительным.

Озимый сев в России под урожай наступившего года уже проведен на меньшей площади, чем планировалось, — согласно предварительной оценке Минсельхоза, она составила 17,7 млн га (план был 19 млн га — на 0,6 млн га больше, чем годом ранее). Сокращение озимого сева связано с непогодой в Центральной России и Поволжье, говорил раннее Патрушев.

Дмитрий Рылько недосев в центральных регионах страны (примерно в 500 тыс. га) тоже объяснял «природно-погодным катаклизмом». «Это не позволило технике вовремя зайти в поля. В других регионах сев прошел хорошо, однако дырку, которая образовалась в Центре, не заштопаешь ничем», — утверждает он.

Площадь озимых посевов под урожай-2023 снизилась на 700 тыс. га по сравнению с предыдущим показателем и на 1,3 млн га меньше плана, отмечает Александр Корбут. «Это достаточно большое сокращение, — акцентирует внимание он. — Основной фактор — погодные условия, из-за которых значительная часть площадей кукурузы, подсолнечника, рапса, сои “застряла” и не была убрана своевременно, поэтому и озимый сев вышел за пределы оптимальных сроков, а где-то аграрии и вовсе не успели его провести, что создает дополнительные риски для будущего урожая». Впрочем, прогнозировать, каким будет сбор озимых с этих площадей, тоже пока рано. Погода может как улучшить, так и ухудшить ожидаемый результат, и в первую очередь — по пшенице и ржи.

По планам Минсельхоза, общая посевная площадь в 2023 году может вырасти примерно на 50 тыс. га и превысит 82 млн га. Зерновыми и зернобобовыми, по предварительной оценке, будет занято 47,6 млн га, что на 136 тыс. га больше, чем в 2022-м. При этом ведомство видит необходимость сокращения площадей под пшеницей почти на 0,5 млн га. Это нужно, чтобы поддержать баланс цены и стабилизировать внутренний рынок в интересах всех участников, а также реализовать рекордный урожай 2022 года. В то же время для сохранения стабильности севооборота необходимо увеличить посевы ярового ячменя на 400 тыс. га и под зернобобовыми, прежде всего горохом, не менее чем на 125 тыс. га, рекомендовал Минсельхоз.

«Что будет на практике, сказать сложно, — комментирует Корбут. — Ни пшеница, ни ячмень, ни кукуруза не демонстрируют хорошей маржи, поэтому не исключено, что площади этих агрокультур действительно будут сокращаться». Хотя сельхозпроизводителям трудно принципиально менять севооборот, с учетом того, что для многих именно зерновые являются основными позициями в силу даже природно-климатических факторов. Но будут расширяться посевы таких нишевых культур, как сорго, сафлор и горчица, уверен эксперт. Их государство пока никак не регулирует, и это является привлекательным для хозяйств фактором. Другое дело — сумеют ли аграрии выстроить рынок под них, добавляет он.

По словам Дмитрия Рылько, аграрии сейчас задаются вопросом, зачем сеять яровую пшеницу в прежних объемах, если склады весной будут заняты зерном старого урожая. «Говорить о том, что сокращения посевов не будет, пока рано. В лучшем случае можно вести речь об их реструктуризации, возможно серьезной, так как недосеянные озимые нужно будет чем-то заместить, — соглашается он с Корбутом. — Кроме того, аграрии будут смотреть на огромные запасы на складах и принимать решение о том, что сеять».

Финансовый фактор для агрокомпаний определяется плавающей пошлиной, которая оттянула потенциальные доходы от производителей к переработчикам, экспортерам, трейдерам, перевозчикам, продолжает эксперт РЗС. А снижение прибыли ведет и к сокращению инвестиций, что сейчас в первую очередь проявляется в закупках техники. «Тот огромный урожай, который мы получили, плюс поздняя уборка не могли не вылиться в очень большой износ сельскохозяйственных машин, — обращает внимание эксперт. — Поэтому вопрос, в каком состоянии техника будет к старту весенних полевых работ, тоже становится достаточно важным».

«Прогресс Агро» начал сев озимой пшеницы в традиционные сроки — с 7 октября. Ее площадь под урожай 2023 года составила 37 тыс. га, сообщает Леонид Рагозин. В сравнении с предыдущими двумя годами компания постепенно увеличивает площади пшеницы, в целом они выросли на 1,5 тыс. га. Также холдинг засеял 2,7 тыс. га ячменя, который идет на корм скоту собственных животноводческих ферм. «Все выращиваемые семена пшеницы и ячменя — отечественной селекции Национального центра зерна им. П. П. Лукьяненко», — подчеркивает руководитель. На севе в «Прогресс Агро» задействовано более 60 сеялок и 40 предпосевных агрегатов. Этого вполне хватает, чтобы заканчивать посевную кампанию озимого клина к концу октября. По состоянию на середину декабря все озимые посевы пшеницы и ячменя в хозяйствах холдинга находились в удовлетворительном состоянии, заверял тогда Рагозин.

Концерн «Покровский» целенаправленно сдвинул озимый сев на начало октября. По словам Любови Кухаренко, это позволило избежать воздействия высоких температур на посевы и защитить их от вирусов, сорняков и вредителей, которые активно размножаются в теплое время года. «Все работы мы закончили в запланированные сроки, все необходимые обработки на полях проведены, — утверждает она. — По состоянию на середину декабря 70% озимых находились в стадии кущения и 20% — в стадии второго-третьего листа». И даже на тех участках, которые группа засевала в последнюю очередь, то есть в середине ноября, в середине декабря были получены всходы, довольна Кухаренко.

«АгроТерра» была вынуждена на 20% сократить озимый сев из-за обильных осадков, которые затрудняли и уборку сои (предшественника озимой пшеницы), и сам сев, делится Ирина Бычкова. «Планируем возместить это снижение весной — соей и пшеницей, — говорит она. — К яровому севу мы подготовились заранее: учитывая изменения в логистических поставках, нам пришлось поменять график закупок и провести контрактацию необходимых средств производства гораздо раньше, чем обычно. Благодаря этому мы смогли полностью себя обеспечить необходимыми ресурсами к новому сезону».

Оценки урожая-2023

Согласно прогнозу Минсельхоза, валовый сбор зерна в России в 2023 году может составить 125-127 млн т, в том числе 80-85 млн т пшеницы. Гендиректор аналитической компании «ПроЗерно» Владимир Петриченко полагает, что эта оценка пока очень зыбкая. «До недавних тропических ливней у меня были более оптимистичные, чем у Минсельхоза, взгляды на следующий урожай — 90 млн т пшеницы и около 130 млн т зерна, — делится он. — Но снижение площадей под пшеницей, скорее всего, будет больше, чем прогнозирует агроведомство, как минимум по той причине, что озимых в этом году уже засеяно на 700 тыс. га меньше».

В 2023 году урожай пшеницы будет ниже, чем в 2022-м и 2020-м, но выше, чем в 2019-м и 2021-м, считает Павенский. Прогноз «Русагротранса» — 83,06 млн т. Также может быть собрано 18,45 млн т ячменя, 14,35 млн т кукурузы, всего зерна — 128,56 млн т. По словам эксперта, шансы собрать более 80 млн т пшеницы в наступившем году очень высоки. Оптимистичный прогноз при хороших погодных условиях — 90 млн т. Но есть риски значительной гибели озимых посевов в части регионов Поволжья из-за сильных морозов и недостаточного снежного покрова. С запасами влаги же в целом все благополучно, за исключением востока Ставрополья, добавляет Павенский.

«Наш прогноз, наверное, достаточно умеренный. <...> Посевы практически повсеместно в достаточно хорошем состоянии. Площадь плохих, в принципе, такая же, как в прошлом году — порядка 3%, — рассказывал эксперт в начале декабря. — Да, есть недосев озимой пшеницы по Центру: годом ранее площадь была около 4 млн га, сейчас, согласно

Вы должны авторизоваться, чтобы оставлять комментарии.

Комментарии ()